Блог им. VladProDengi |Рынок падает уже неделю! Какие акции стали интересны?

- 18 сентября 2025, 17:01

- |

Куда еще можно посмотреть на покупку на этой коррекции — транспортный сектор, а конкретно — Транснефть, которая уже дает 14,4% доходности по итогам 2025 года.

И я думаю, что тут все плохое уже произошло: уже платят 37%+ налога на прибыль, дно по добыче нефти прошли, потенциальное закрытие «Дружбы» в плюс, потому что гнать нефть до Новороссийска и Приморска выгоднее, чем через Украину.

✔️ Справедливая цена Транснефти 2026 = 1 636 руб.

✔️ Потенциал с дивидендами 44%.

Единственный нюанс, что главный драйвер тут — дивиденды, а до них еще 9-10 месяцев.

У меня нет акций Транснефти, потому что есть компании потенциал которых на горизонте 1,5 лет еще выше.

Я обновил финансовые модели компаний после отчетов за 1П 2025 и внес ключевые данные в таблицу потенциалов. Подробнее про таблицу тут: t.me/Vlad_pro_dengi/1920

Из нее вы узнаете мой взгляд на справедливые цены по 47 компаниям на российском рынке.

( Читать дальше )

- комментировать

- 1.3К | ★4

- Комментарии ( 4 )

Блог им. VladProDengi |Какие дивиденды заплатит Роснефть за 1П 2025 года?

- 10 сентября 2025, 19:40

- |

Роснефть не интересна. Операционная прибыль на минимуме за последние годы.

Дивиденд за 1П 2025 рисуется 11,24 руб. на 1 акцию, доходность 2,4%. Примерно такой же дивиденд я жду и за 2-е полугодие.

В следующем году при долларе 95, нефти Urals 65, оценка будет 6,5 P/E, дивиденд 8%.

Ощутимо дороже текущих акции Роснефти могут быть при устойчивом долларе 105+ и нефти недалеко от текущих.

При этом, даже в таком сценарии, другие бенефициары девальвации дадут больше, тот же Лукойл, вот тут рассказал, какие он заплатит дивиденды в 2025 и 2026 годах: t.me/Vlad_pro_dengi/1912

Блог им. VladProDengi |❓Какие дивиденды заплатит Лукойл в 2025 и 2026 годах?

- 09 сентября 2025, 15:05

- |

Разбираю результаты компании для вас.

❌ Скор. прибыль за 1П 2025 = 307,5 млрд руб. (-49,4% г/г)

❌ ✔️Скор. свободный денежный поток за 1П 2025 = 286 млрд руб. (-28,2% г/г)

Упали не так сильно, как другие нефтяники. И большой плюс, что базой для дивидендов является не прибыль, а свободный денежный поток, который снизился не так существенно.

Выкупили акции на 654,3 млрд руб., по средней цене 7 200 руб., часть акций — 76 млн штук — планируют к погашению (это 11% от общего кол-ва). Соответственно, на эти акции дивиденды платить не будут.

💸 Дивиденды

Прогнозирую дивиденд за 1П 2025 года от 463,6 до 531,3 руб. (нижняя граница — скорректированный денежный поток по МСФО, верхняя — прибыль за 1П 2025 по РСБУ). Это доходность от 7,1 до 8,2% к текущей цене.

Следующий дивиденд (летом 2026) — потенциально около 200 руб., с доходностью 3%

По итогам 2026 году при долларе 95 и нефти 65 дивиденд потенциально может вернуться на 1 000+ руб., с доходностью около 16% к текущей цене.

( Читать дальше )

Блог им. VladProDengi |📈 Сбер в августе поставил новый рекорд по месячной прибыли!

- 09 сентября 2025, 12:57

- |

Для меня отчет Сбера за август — показательный.

Во-первых, снизился капитал из-за выплаты дивидендов (общий капитал на 1 июля = 7 701 млрд руб., на 1 сентября = 7 177 млрд руб.).

Во-вторых, ставка полный период была 18%, у Сбера много плавающих кредитов юрикам, поэтому снижение ставки в первые месяцы могло негативно повлиять на процентные доходы.

При этом, в отчете все хорошо.

✔️ Чистая прибыль за август 2025 = 148,3 млрд руб. (годом ранее 142,7 млрд руб., рост на 3,9%)

• Январь — 132,9 (+15,5%)

• Февраль — 134,4 (+11,6%)

• Март — 137,2 (+6,7%)

• Апрель — 137,8 (+5,1%)

• Май — 140,6 (+5,4%)

• Июнь — 143,7 (+2,4%)

• Июль — 144,9 (+2,7%)

✔️ Чистые процентные доходы за август 2025 = 256 млрд руб.

Второй максимальный результат за все время (в июле 2025 были 263,1 млрд руб.)

💸 Дивиденды

Прогноз по дивидендам сохраняю — жду 38,5 руб. на 1 акцию по итогам 2025 года.

За 1 пол. 2025 года по МСФО Сбер накопил на дивиденды 19,02 руб. на 1 акцию, за июль добавил 3,21 руб., за август 3,28 руб.

( Читать дальше )

Блог им. VladProDengi |📉 Газпромнефть стоит 11 прибылей 1-го полугодия 2025 года. Дорого!

- 08 сентября 2025, 15:30

- |

Продолжаю разбирать свежие отчеты для вас.

🔽 Скор. прибыль Газпромнефти за 1 пол. 2025 = 117,7 млрд руб.

В отчете ЧП = 150,5 млрд руб., которую еще нужно скорректировать на курсовые разницы, которые принесли 42,3 млрд руб. за счет переоценки валютного долга.

🔽 Денежный поток Газпромнефти за 1 пол. 2025 всего 37 млрд руб.

Для сравнения:

Прибыль 1-го пол. 2024 = 315,4 млрд руб.

FCF 1-го пол. 2024 = 161,2 млрд руб.

❗️Таким образом, прибыль в 1П 2025 года упала на 62,7%, FCF на 77%.

💸 Дивиденды 2025

В итоге Газпромнефть снизила payout до 54,5% от чистой прибыли акционерам против 75% в 1П 2025 года. Выплата будет = 17,3 руб. на 1 акцию, доходность 3,3%. Дата отсечки — 10 октября.

По итогам 2-го полугодия я жду дивиденды 8,64 руб. на 1 акцию, доходность 1,6%.

➡️ Прогнозы на 2026 год

При среднем курсе доллара 95 в 2025 году и нефти Urals 63, прибыль Газпромнефти вырастет до 312 млрд руб. (в этом году прогнозирую 199,6 млрд руб.). Дивидендная доходность будет около 40 руб. с доходностью 8%.

( Читать дальше )

Блог им. VladProDengi |📉 Почему акции Магнита снижаются после отчета за 1П 2025 года?

- 01 сентября 2025, 14:40

- |

Магнит отчитался за 1 полугодие, разбираю результаты бизнеса для вас.

✔️❌ Выручка 1П 2025 = 1 673 млрд руб. (+14,6% г/г)

Темпы роста выручки ниже, чем у X5 (+21,6%) и Ленты (+25,3%).

❌ Скор. прибыль 1П 2025 = 10,6 млрд руб. (в 1П 2025 = 28,2 млрд руб.)

Ключевая причина снижения чистой прибыли — в росте финансовых расходов по обслуживанию долга с 18 до 41,4 млрд руб. г/г.

Чистый долг вырос с 252,4 до 431,6 млрд руб. (!)

Причина — отрицательный денежный поток -168 млрд руб. У Магнита высокий CAPEX (79,3 млрд руб.) + была покупка Азбуки Вкуса (28,4 млрд руб.) + на движениях оборотного капитала потеряли 115 млрд руб. Ожидаю, что во 2П на движениях оборотного капитала часть потерь вернут.

💸 Дивиденды

Решение по дивидендам принимает акционер, при этом, я считаю, что с таким долгом, как сейчас (ND/EBITDA = 2,4, и потенциально около 2 на конец года) платить дивиденды нерационально.

📊 Оценка компании

Текущий P/E 2025 Магнита = 10. X5 — около 6 прибылей после вычета ближайшего дивиденда, Лента 5,5 прибылей.

( Читать дальше )

Блог им. VladProDengi |➡️ Обзоры отчетов Мосбиржи, Полюса и Вуша за 1 полугодие 2025 года!

- 28 августа 2025, 20:10

- |

Какие из этих акций стоит покупать, а какие продавать?

Посмотрел и прокомментирую для вас отчеты компаний.

🏦 Мосбиржа

Прибыль за 1 пол. 2025 = 27,9 млрд руб. (-28% г/г)

Процентные доходы все еще сильно ниже уровней прошлого года, несмотря на то что ставка сейчас выше (клиентские остатки, по моим расчетам, на уровне 250 млрд руб.)

Ставка снижается и вслед за ней пойдут вниз процентные доходы. Как итог, по году я жду прибыль в 52,7 млрд руб. И в 2026 году примерно столько же.

Это P/E = 8, дивидендная доходность 9,5% (при выплате 75% от чистой прибыли). Мне не интересно.

⛏ Полюс

Компания показывает отличные результаты в благоприятной для себя конъюнктуре. Скор. прибыль за 1 пол. 2025 = 120 млрд руб. (в 1 пол. 2024 = 110,7 млрд руб.).

По 2025 году я жду 264 млрд руб., по 2026 году — 300+ млрд руб.

Сегодня Полюс объявил дивиденды = 70,85 руб. на 1 акцию (доходность 3,3%).

Оценка компании = 8 P/E 2024 и 7 P/E 2025 года (уже за вычетом казначейских акций). Какой-то большой недооценки я не вижу.

( Читать дальше )

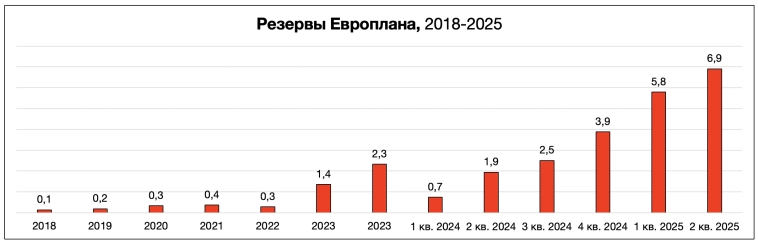

Блог им. VladProDengi |Обзор Европлана — резервы растут, прибыль падает!

- 25 августа 2025, 14:58

- |

Посмотрел отчетность компании и обновленные прогнозы на 2025 год.

❌ Прибыль за 2 кв. 2025 = 0,5 млрд руб. (это на уровне 2017 года, когда лизинговый портфель был в 5 раз меньше).

Ключевая причина — повышенные резервы. Общие резервы составили 6,9 млрд руб. за квартал. Сделал для вас график резервов — это рекордный уровень.

➡️ Европлан обновил прогнозы на 2025 год

Ключевое:

• Лизинговый портфель = 171,3 (ранее прогноз был 223,6 млрд руб.);

• COR (резервирование) = 9,5% (ранее прогноз был 6,3%);

• ROE (рентабельность капитала) = 7,6% (ранее прогноз был 15,3%).

🔽 Обновленные прогнозы компании на 2025 год подразумевают, что прибыль с 7 млрд руб. упадет до 3-4 млрд руб. По сравнению с 2024 годом — в 4 раза.

💸 Дивиденды

Прогноз по дивидендам сохранен, Европлан планирует заплатить 7 млрд руб. на дивиденды, это 200% потенциальной прибыли (заплатят из капитала) и 58 руб. на 1 акцию, доходность выше 9%.

( Читать дальше )

Блог им. VladProDengi |Т-Технологии порадовали хорошим отчетом! Какая справедливая цена акций?

- 21 августа 2025, 15:40

- |

Разбираю для вас отчет Т-Технологий за 2 квартал 2025 года.

✔️ Чистая прибыль 2 кв. 2025 = 46,7 млрд руб. (абсолютный рекорд)

✔️ Скор. прибыль 2 кв. 2025 = 41,6 млрд руб. (по оценке Т-Тмммимммммммир и ми рмимми мми ми мммми мми рми ми рми ми ми рми миммми ми ми рмммиммммехнологий), это очищенная прибыль от переоценки акций Яндекса, которыми владеет банк.

Если убрать все переоценки финансовых инструментов и доход от выгодной покупки, прибыль будет ниже — около 35,7 млрд руб., но переоценку облигаций в составе фин. инструментов убирать не совсем корректно, потому что на снижении ставки она продолжится.

Плюс далее будут расти непосредственно банковские доходы (за счет снижения резервов).

💸 Дивиденды

Т-Банк объявил дивиденды 35 руб. да 2 квартал 2025 года, доходность 1,03% (это 20% от чистой прибыли), отсечка — 6 октября 2025 года.

📊 Оценка компании

Я продолжаю ожидать прибыль в 2025 году на уровне 171,5 млрд руб., для этого Т-Технологиям дважды нужно повторить результаты 2-го квартала. Это оценка в 5,3 прибыли, что выглядит довольно дешево.

( Читать дальше )

Блог им. VladProDengi |➡️ МТС-Банк нарастит прибыль в 2026 году. Стоит ли покупать акции компании?

- 19 августа 2025, 16:06

- |

Вопросы в марже и резервах

МТС-Банк отчитался за 2 кв. 2025 года. Разбираю результаты для вас.

❌✔️ Скор. прибыль 2 кв. 2025 = 2,96 млрд руб. (в 1 кв. 2025 = 1,58 млрд руб.)

Чистые процентные доходы (до резервов) выросли с 8,67 до 10,68 млрд руб.

Причина — в росте активов (с 615 до 724 млрд руб., приобрели портфель ОФЗ) и расширении процентной маржи с 5,8% до 6,4%.

Резервы под кредитные убытки снизились с 6,8 до 5,7 млрд руб. кв/кв.

Если рост чистых процентных доходов для меня логичен (марже еще есть куда расширяться), то вот снижение резервирования вызывает вопросы, потому что COR даже в хороший для банковского сектора 2023 год был на уровне 7,7% (за 2 кв. он 5,5%, при этом ситуация сейчас для заемщиков гораздо хуже, чем тогда).

👀 Мои прогнозы на 2025 и 2026 годы

Дальше ситуация с процентной маржой должна улучшаться.

Жду рост прибыли до 7 млрд руб. во 2-м пол., по всему 2025 году это даст 10,5 млрд руб. прибыли.

В 2026 жду 15,4 млрд руб. чистой прибыли (при этом, многое будет зависеть от роста активов, восстановления маржи и COR).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс